- Что такое текущие платежи в банкротстве

- Что относится к обязательным платежам при банкротстве

- Срок подачи заявления

- Как правильно оформить заявление

- Как заявить текущие платежи после возбуждения банкротства

- Включают ли текущие платежи в реестр кредиторов

- В каких случаях необходимо писать заявление

- Как правильно составить заявление

- Выплаты по текущим платежам в ходе банкротства

- Очередность среди текущих платежей

- Что будет с текущими платежами после завершения банкротства

Что такое текущие платежи в банкротстве

В процессе судебного банкротства рассматриваются требования кредиторов к должнику. Это может быть просрочка по ссудам и налогам, задолженность по договорам и квитанциям, задолженность по алиментам и другие виды кредитов и обязательств. В этом случае кредитор обязан подтвердить, что обязательства, вытекающие из заявленных требований, возникли до того, как арбитраж возбудил дело о банкротстве. При поступлении заявок от кредиторов формируется кредитный реестр, и они оплачиваются за счет конкурсной массы.

Особой процедуры в законе нет. 127-ФЗ предусмотрено для обращения и погашения облигаций, возникших после начала банкротства. Эти обязательства называются текущими платежами.

Вот основные отличия текущих обязательств от обычных требований кредиторов:

- лицо, требующее текущих платежей, не признается кредитором банкротства;

- текущие платежи не включаются в реестр кредиторов;

- для облигаций, возникающих после открытия процедуры неплатежеспособности, предусмотрена определенная последовательность погашения (персональные кредиты будут иметь свою очередь);

- при банкротстве текущие платежи имеют приоритет по погашению над обычными требованиями кредиторов .

Основанием для возникновения обязательств после наступления банкротства может быть судебный акт, договор, фактическое оказание услуги, прямое требование закона. Дело о банкротстве может длиться несколько месяцев, и от должника могут потребовать ежемесячно вносить новые текущие платежи. Типичный пример — это счета, которые выставляются ежемесячно.

интересно, что текущие обязательства могут возникнуть из судебного акта, который был выдан и вступил в силу до начала банкротства. Пример — периодические алименты на несовершеннолетнего ребенка. Например, алименты можно взыскать задолго до того, как плательщик окажется в тяжелом финансовом положении и решит обанкротиться.

Если на момент начала процедуры банкротства по алиментам возникла задолженность, это может быть заявлено в реестре кредиторов. Но алименты на ребенка, которые должник обязан выплатить после открытия процедуры банкротства, будут считаться текущими платежами и не будут включаться в реестр.

Что относится к обязательным платежам при банкротстве

Закон № 127-ФЗ содержит лишь общее описание обязательств, подпадающих под понятие текущих платежей. В зависимости от времени и характеристик мероприятия эти выплаты могут включать:

- налоги, сборы, другие обязательные платежи в бюджет (например, если налог на землю или недвижимость будет взиматься к оплате после возбуждения дела о банкротстве);

- алименты, обязательства по которым они наступили после открытия дела (чем дольше длится банкротство, тем больше месяцев будут взысканы алименты);

- обязательства по возврату денег по ипотеке и ипотеке (например, если срок погашения наступает после открытия дела);

- текущие обязательства по ЖКХ (за каждую квитанцию, выдаваемую после открытия файла);

- требования к заработной плате, выходным пособиям, другим выплатам от работодателя (это важно для индивидуальных предпринимателей-должников);

- судебные издержки, исполнительные компенсации и другие расходы в случае банкротства;

- иные денежные обязательства, возникшие после объявления банкротства.

Еще раз отметим, что текущим платежом признается только обязательство, возникшее после даты начала процедуры банкротства. Это будет важно для правильного предъявления требований к должнику. Если текущие платежи запрашиваются для внесения в реестр кредиторов, судья отказывает.

Незавершенные обязательства могут составлять часть текущих платежей. Например, должник может заключить договор о постепенной оплате товаров или услуг на общую продолжительность в несколько лет. По этому соглашению оплата может производиться поэтапно (например, во время оказания услуги или в течение определенного периода времени). Эти облигации, срок погашения которых наступает после начала банкротства, будут считаться текущими платежами.

Срок подачи заявления

Закон четко ограничивает сроки составления и подачи таких заявлений:

- 30 дней (по календарю) со дня принятия решения территориальным арбитражем о начале процедуры наблюдения;

- 60 дней (также по календарю), если предусмотрена процедура банкротства.

Информация о ходе процедуры банкротства (в том числе о введении процедуры мониторинга или о назначении конкурсного управляющего) находится в открытом доступе в электронном файле суда и публикуется в средствах массовой информации (в частности, в журнале «Коммерсантъ») в течение 10 дней дней после принятия решения.

Следует отметить, что по истечении срока подачи такого заявления кредитор также может отправить этот документ в суд, но его шансы на успешное взыскание долга в этом случае стремятся к нулю, поскольку такие кредиты удовлетворяются в последний место.

Это связано с тем, что несоблюдение сроков не позволяет кредитору присутствовать на общих собраниях кредиторов и, следовательно, влиять на их решения — и это часто играет очень важную, если не решающую роль в установлении условий, приоритета и другие параметры взыскания долга.

Как правильно оформить заявление

Как по содержанию документа, так и по дизайну особых критериев нет. Заявление можно написать от руки (пастой любого темного цвета) или распечатать на компьютере на обычном листе формата А4 или на фирменном бланке (второй вариант удобен тем, что нет необходимости вручную вводить данные заявителя).

Единственное правило, которое следует строго соблюдать: наличие «живого» автографа представителя организации-кредитора (это может быть директор или другой сотрудник, действующий от его имени на основании нотариальной доверенности). Следует помнить, что использование факсимильной подписи в оформлении анкеты категорически недопустимо.

Больше нет необходимости заверять бланк заявки печатью организации: с 2016 года юридические лица, как и до ИП, освобождаются от юридического обязательства использовать продукты с печатью для утверждения карт (только если этот стандарт не прямо в локальных актах компании).

Заявление необходимо составить в четырех экземплярах:

- один из которых должен быть отправлен в судебный орган,

- второй — временному управляющему компании,

- третий — самому должнику,

- четвертый — оставить.

Детали запроса также должны быть внесены в реестр исходящей документации компании.

Как заявить текущие платежи после возбуждения банкротства

Если арбитражный суд признал заявление о банкротстве обоснованным и судебный процесс начался, дата первого слушания уже назначена, то назначается доверенное лицо. В перечень его полномочий входит прием заявлений с требованиями кредиторов и с текущими платежами. Поэтому при возникновении текущих обязательств перед должником вопросы уйдут к менеджеру .

В заявке менеджер должен указать причины возникновения незавершенного платежа, их размер. Это должно быть:

- вступивший в силу судебный акт (например, о взыскании с распиской после начала банкротства);

- договор (например, на поставку ЖКХ);

- нотариальный акт (например, об уплате алиментов).

Текущие платежи в случае банкротства являются обязательствами, возникающими у должника после возбуждения дела арбитражным судом, и погашаются за счет конкурсной массы в порядке приоритетности перед требованиями кредиторов. После окончания банкротства текущие платежи должнику не списываются.

Для некоторых видов текущих платежей основой будет прямое верховенство закона. Например, текущие сборы за банкротство вытекают не из контракта, а из закона. Например, гражданин обязан уплатить имущественный и земельный налог до 1 декабря, после чего будет отсрочка. Следовательно, после 1 декабря Федеральная налоговая инспекция сможет задекларировать текущие платежи, если должник обанкротится в этот период.

Включают ли текущие платежи в реестр кредиторов

Если требование кредитора возникло до начала банкротства, управляющий внесет его в реестр. Порядок погашения кредитов определяется в соответствии с регистром. Однако для текущих платежей действуют другие правила:

- заявление и документы принимает руководитель, который их фиксирует, приобщает к материалам дела;

- по полученным документам определяется характер обязательств, так как это важно при особой последовательности погашения;

- текущие платежи не включаются в основной кредитный регистр.

В рамках процедуры банкротства может быть несколько человек, подавших текущие платежи. Они не становятся сторонами спора, как кредиторы. Следовательно, субъекты, объявившие текущие платежи, не обладают такими же полномочиями при продаже активов должника, как обычные кредиторы. Однако они имеют право жаловаться на действия и решения руководителя. Например, жалоба может быть подана в случае нарушения приоритета при возмещении обязательств, в случае отказа в приеме заявления .

В каких случаях необходимо писать заявление

Заявление о регистрации в реестре кредиторов пишется только в случаях, когда должник официально подвергается процедуре банкротства. Во всех остальных случаях финансовые споры разрешаются через арбитраж или гражданский суд в целом.

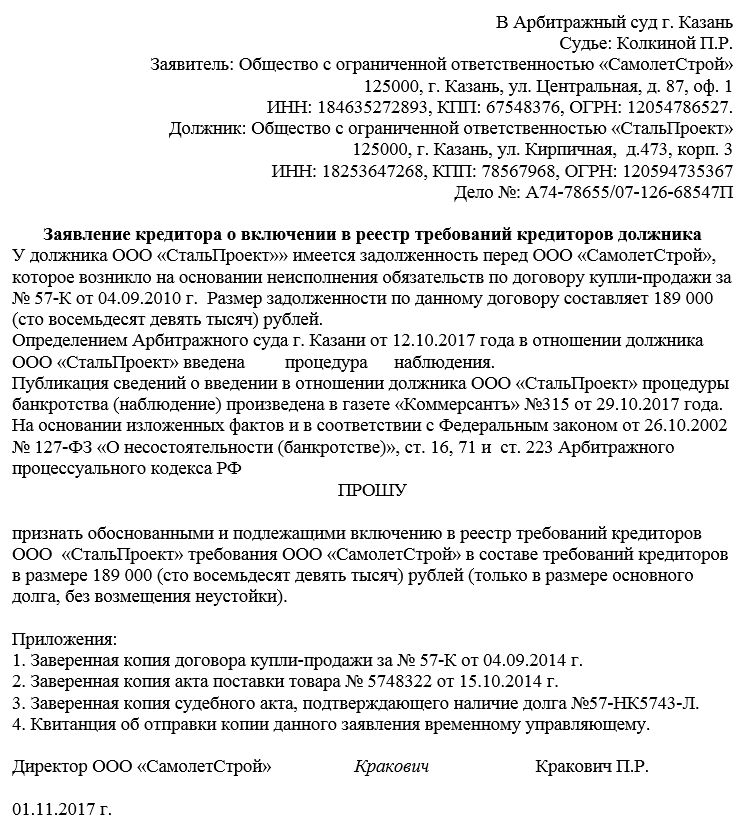

Как правильно составить заявление

Законодательство сегодня не предусматривает единой формы для такой декларации, поэтому предприятия, организации и частные лица имеют возможность писать ее в любой форме. Главное, чтобы по структуре он соответствовал правилам написания деловой документации, делопроизводства, а по тексту и содержанию — нормам русского языка.

Несмотря на отсутствие стандартной формы, заявление должно содержать ряд необходимой информации.

В первую очередь к ним относятся:

- данные о получателе: наименование судебного органа, в который подается запрос, и имя судьи.

- информация об отправителе: полное наименование организации-кредитора с указанием ее организационно-правового статуса, ОГРН, ИНН, КПП и адрес.

- информация о должнике.

В основной части документа нужно написать:

- суть кредита, то есть по какой причине, в какой сумме и когда возникла задолженность. Здесь необходимо ввести всю необходимую информацию со ссылкой на договоры, акты и др. документы, подтверждающие сделку.

- при необходимости в документ могут быть внесены данные о пени, пени и других штрафах, вытекающих из неисполнения должником обязательств.

- после этого необходимо предоставить ссылки на законы РФ, подтверждающие законность написания данного заявления.

Далее следует следующая часть документа, которая касается собственно заявления о регистрации заявителя в реестре кредиторов, по окончании которого обязательно предоставить ссылки на все документы, прилагаемые к заявлению, в виде отдельного пункт.

При необходимости в форму можно добавить другую полезную информацию, которую заявитель считает необходимой.

Выплаты по текущим платежам в ходе банкротства

Несостоятельность в выплате просроченной задолженности не означает, что должник перестал получать заработную плату или другой доход. На период банкротства управляющий учтет все доходы и выделит должнику определенную сумму на первоочередные нужды (обычно в размере прожиточного минимума). Остальная часть дохода поступает в фонд банкротства и будет использоваться для погашения текущих долгов и обязательств, судебных издержек и прочего.

Особые правила возмещения текущих платежей предусмотрены Федеральным законом от 25.07.2012 г. 127-ФЗ:

- текущие платежи, принятые управляющим, рассчитываются за счет конкурсной массы;

- текущие платежи имеют приоритет по погашению перед требованиями кредиторов, зарегистрированных в реестре;

- поскольку эти облигации также могут иметь различный характер, для них предусмотрена определенная последовательность погашения.

Чаще всего сумма требований кредиторов будет намного больше, чем полная сумма текущих платежей. Таким образом, при успешной продаже недвижимости управляющий сможет закрыть все эти обязательства, после чего начнет расплачиваться с основными кредиторами. Но если нет выставленных на продажу активов, то и раздавать между кредиторами будет нечего. По этой причине многие виды долгов, возникших до банкротства, будут погашены судом. Ниже мы опишем, как это применимо к текущим платежам.

Очередность среди текущих платежей

Как и в случае требований обычных кредиторов, правила приоритета также применяются к расчетам по текущим платежам. В зависимости от характера заявленных обязательств управляющий оплатит:

- во-первых — алименты, расходы на ведение дела о банкротстве, вознаграждение управляющего;

- во-вторых — обязательства перед бывшими или действующими сотрудниками (заработная плата, выходное пособие, отпуска и т д);

- на третьем этапе — счета, квартплата, аудиторские взносы;

- в четвертом порядке — все остальные виды обязательств, включая налоги и сборы.

Управляющий оплачивает текущие обязательства, начиная с первого и заканчивая четвертым приоритетом. Если в дальнейшем средства останутся в конкурсной массе, они пойдут на выплаты кредиторам из реестра.

Может возникнуть ситуация, когда в деле о банкротстве объявляется несколько текущих платежей из одной очереди. Например, это может быть пособие должника на содержание детей от разных браков. Заявки могут подавать два или более разных заявителя. Если указанные платежи попадают в очередь, приоритет возврата определяется по дате поступления заявки. Тот, кто первым подал заявление управляющему, получит деньги раньше (если есть в конкурсной массе).

Что будет с текущими платежами после завершения банкротства

После продажи активов управляющий составляет отчет и передает его в арбитраж. Суд решает освободить банкрота от долгов. Однако некоторые обязательства остаются в силе и не погашаются по окончании банкротства. В их список также входят все виды текущих платежей, если они не погашены за счет конкурсной массы. После завершения дела указанные платежи могут быть взысканы должником по общим правилам, то есть через судебных приставов.

Читайте также: Заинтересованные лица в деле о банкротстве: кто это такие