- Банкротство гражданина: общие положения

- Когда кредитор может подать заявление?

- Упрощенное внесудебное банкротство физических лиц

- Как оформить банкротство бесплатно через МФЦ

- Что делать с просроченными кредитами

- Последствия признания гражданина банкротом

- Миф второй: процедура банкротства обойдется недорого

- Варианты завершения или прекращения процедуры банкротства

- Реструктуризация долга физического лица

- Мировое соглашение в банкротстве физических лиц

- Реализация имущества при несостоятельности граждан

- Последствия и особенности списания долгов в процедуре банкротства физического лица

- Что подготовить для подачи заявления о банкротстве физического лица

- Назначение финансового управляющего

- Процедура реализации имущества гражданина

- Два вида банкротства

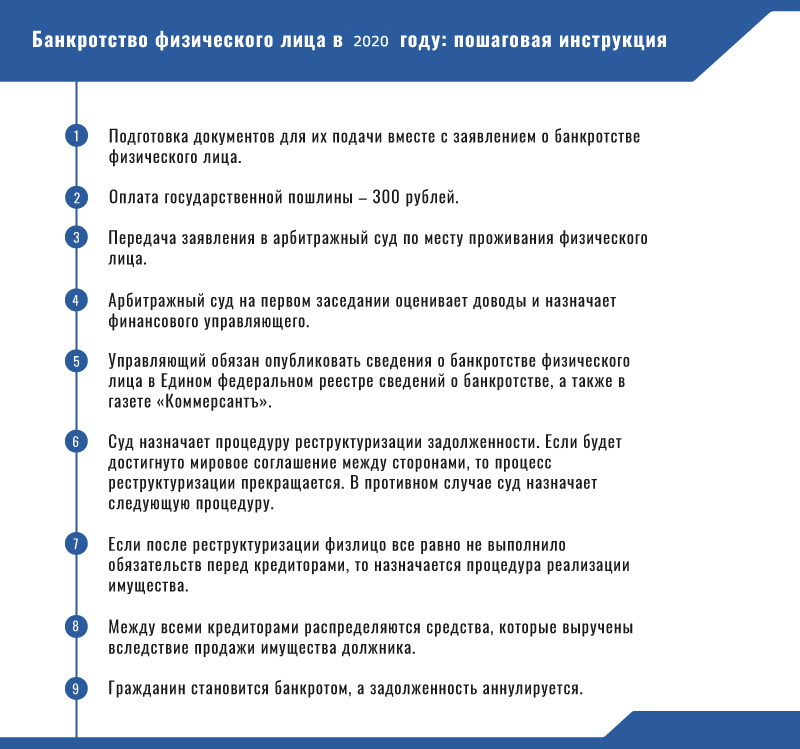

- Пошаговая инструкция по процедуре банкротства физического лица в 2021 году

- Как признать банкротство физического лица в МФЦ

- Что происходит дальше?

- Какие затраты при проведении банкротства через суд

- А если единственное жилье — ипотечная квартира, оплачивать которую нет возможности?

- Как стать банкротом и списать долги по кредитам самостоятельно

- Мировое соглашение в банкротстве физических лиц

Банкротство гражданина: общие положения

Банкротство — это неспособность гражданина полностью удовлетворить финансовые обязательства кредиторов, признанная арбитражным судом или возникшая во внесудебном порядке.

Когда можно будет начать процедуру банкротства?

Как правило, при сумме всех требований к должнику не менее 500 000 рублей, а просрочка исполнения — не менее трех месяцев.

Внимание! В указанную сумму не включены пени за нарушение обязательств (пени, пени).

Начать процедуру можно двумя способами:

- по требованию самого должника,

- по запросу вашего кредитора (подробнее здесь).

Когда должник:

| обязаны подать заявку? | имеет право подать заявку? |

| Не позднее 30 дней с момента, когда он узнал, что не в состоянии выплатить все денежные долги и их общую сумму 500 тысяч рублей и более. | Когда он поймет, что у него есть признаки неплатежеспособности, и он не сможет своевременно выполнить все требования. В этом случае сумма этих утверждений не имеет значения. |

Вы считаются неплатежеспособными, если соответствуете хотя бы одному из следующих критериев:

- вы перестали платить причитающиеся долги;

- по кредитам просроченные более месяца платежи, прочие платежи составляют 10% от всех ваших обязательств;

- ваш долг превышает стоимость вашей собственности;

- судебный пристав завершил в отношении вас исполнительное производство в связи с отсутствием имущества, которое может быть изъято.

Должник должен доказать свою неплатежеспособность.

Например, постановление Арбитражного суда Западно-Сибирского округа от 20.05.2021 г. A46-12039 / 2020. Запрос отклонен, дело прекращено, так как общая сумма задолженности должника составляет менее пятисот тысяч рублей. Прогнозные доказательства должником его банкротства в связи с невозможностью исполнения обязательства перед кредитором достоверно не подтверждены, добросовестность цели получения наступления множественности кредитных обязательств не разглашается.

Внимание!

Если вы являетесь индивидуальным предпринимателем, вы должны не менее чем за 15 дней до подачи заявления в арбитражный суд разместить уведомление о своем намерении подать такое заявление на сайте www.bankrot.fedresurs.ru.

Когда кредитор может подать заявление?

Кредитор может подать заявление о банкротстве должника, если его денежные требования к должнику подтверждены вступившими в законную силу судебными решениями. Но бывают исключения.

Никаких жалоб на решение суда не требуется:

- об уплате обязательных платежей;

- подтверждено исполнительной регистрацией нотариуса или на основании нотариальных операций;

- признан должником;

- по кредитным договорам с банками;

- о взыскании алиментов на несовершеннолетних детей.

Внимание! Перед подачей заявления в арбитражный суд по искам, не основанным на решении суда, кредиторы обязаны разместить уведомление по этому поводу на сайте www.bankrot.fedresurs.ru

Упрощенное внесудебное банкротство физических лиц

— 1 сентября 2020 года вступил в силу закон о внесудебном банкротстве граждан. Это означает, что есть возможность погашения долга через МФЦ бесплатно и без суда «, — рассказала РИА Новости юрист, эксперт по банкротству физических и индивидуальных предпринимателей Екатерина Кузнецова при следующих условиях:

- — общая сумма долга не менее 50 000 и не более 500 000 рублей;

- — на дату подачи заявления к должнику завершена исполнительная процедура по возврату исполнительного документа взыскателю на основании части 1 статьи 46 (4) Федерального закона от 2 октября 2007 г. N 229-ФЗ «Об исполнительном производстве» (независимо от объема и состава требований заявителя);

- — никакого другого исполнительного производства после возврата взыскания взысканию не возбуждалось.

Как оформить банкротство бесплатно через МФЦ

Заявление о признании гражданина несостоявшимся во внесудебном порядке подается им по месту жительства или по месту пребывания в г многофункциональный центр по предоставлению государственных и муниципальных услуг. По истечении шести месяцев со дня публикации гражданин освобождается от дальнейшего исполнения требований кредиторов, указанных им в заявлении, — отметила Екатерина Кузнецова Список документов для бесплатной подачи через МФЦ:

- — декларация;

- — копия паспорта;

- — список кредиторов установленной формы.

Кредиторы или обязательства, не указанные в списке, не подпадают под действие процедуры внесудебного банкротства, т.е лицо не освобождается от таких долгов. Также важно правильно указать в заявке верную информацию о налогах и сборах, точную сумму задолженности.

Что делать с просроченными кредитами

Очевидно, что каждый случай индивидуален. Гражданин, начиная процедуру неплатежеспособности, должен учесть все риски, которые он понесет. Будьте внимательны и честны. Прибегая к процедуре банкротства вместо ожидаемого «быстрого списания долга», можно получить ряд болезненных запретов и ограничений и потерять все имущество. Да, банкротство — это возможность легально списать долги через суд, однако, как видите, это не самая приятная процедура, в которой тоже есть много подводных камней. Это тоже не единственный вариант избавиться от долгового бремени. Часто гражданам, оказавшимся в сложной ситуации, когда резко упали доходы, гораздо выгоднее и проще начать работать с коллекторским агентством и продолжать свой бизнес, постепенно выплачивая долг. Профессиональные агентства могут предложить вам даже более выгодные условия погашения, чем банки, помогут вернуться к графику платежей и справиться с накопившимися обязательствами, какой бы безвыходной ни казалась ситуация.

Последствия признания гражданина банкротом

Освобождение гражданина от обязанностей не применяется (пункты 4-6 статьи 213.28 Закона о банкротстве), если:

- наступила уголовная или административная ответственность гражданина за противоправные действия в случае банкротства, умышленного или фиктивного банкротства, если такие преступления были совершены в случае банкротства гражданина;

- гражданин не предоставил необходимую информацию либо умышленно не предоставил заведомо ложную информацию финансовому управляющему или арбитражному суду, рассматривающему дело о банкротстве гражданина, и этот факт установлен соответствующим судебным актом, принятым по делу о банкротстве гражданина;

- доказано, что при возникновении или исполнении обязательства, на котором кредитор или уполномоченное лицо основали свое требование о банкротстве гражданина, гражданин действовал незаконно, даже с совершенным мошенничеством, обманным путем уклонялся от долгов, уклонялся от уплаты налогов и (или) сборы физического лица при условии, что кредитор предоставляет заведомо ложную информацию при получении ссуды, спрятанного или умышленно уничтоженного имущества.

Если гражданин признан банкротом (статья 213.30 Закона о банкротстве), то:

- в течение пяти лет он не может заключать кредитные или ссудные договоры без указания факта своего банкротства;

- в течение пяти лет он не сможет самостоятельно возбуждать производство по делу о несостоятельности;

- в течение трех лет он не сможет занимать должности в административных органах юридического лица.

Миф второй: процедура банкротства обойдется недорого

Закон, по сути, устанавливает довольно небольшие суммы в случае подачи заявления о банкротстве:

— 300 рублей — госпошлина при подаче заявления в суд;

— 25 000 рублей — вознаграждение финансовому директору;

— около 20 000 рублей — за публикацию информации о банкротстве.

Факт: Ни один закон не обязывает финансового менеджера рассматривать дело о банкротстве.

Среднерыночная стоимость услуг финансового менеджера по проведению процедуры банкротства для физического лица составляет 200 000 рублей.

Финансовый директор перед тем, как начать свой бизнес, проверит, сможет ли он получить эту сумму в процентах от суммы, полученной от продажи вашего имущества (а статья 20.6 Закона о банкротстве устанавливает вознаграждение финансового директора в дополнение к 25000 руб на 7% от суммы, полученной от продажи вашей собственности и некоторых других махинаций в ваших отношениях).

Если финансовый директор видит, что от продажи вашего имущества он ничего не получит, или получит небольшую сумму, то он предложит вам заплатить ему эти 200000 рублей, конечно, неофициально.

Если вы не заплатите, они не будут рассматривать ваше дело, и суд закроет производство по вашему делу о банкротстве. «Наглость! Произвол! Незаконность! Произвол! Нарушение прав гражданина.

Речь идет о высокомерии и произволе финансовых менеджеров, чьи аппетиты на самом деле не ограничены законом. Но для того, чтобы обжаловать такие положения закона в Конституционном суде (что в принципе реально), нужен еще раз адвокат, который не будет работать бесплатно. Сам процесс также займет время, в течение которого к вам будут приставать банкиры, сборщики долгов и другие кредиторы.

Также следует помнить, что финансовый менеджер вам не помощник! Вы наняли его за свои деньги, чтобы он мог найти способ высосать из вас больше денег для ваших кредиторов и вашей зарплаты в 7 долларов.

Он примет все меры, чтобы найти спрятанное, по его мнению, у вас имущество, чтобы легализовать ваш дополнительный доход. Это сделает недействительными сделки, совершенные за последние три года. Другими словами, «доитесь» любым возможным способом.

Не нужно верить ни единому слову финансового менеджера. А чтобы вы не «кинулись», вам понадобится юрист, на услуги которого вам тоже придется потратиться.

Варианты завершения или прекращения процедуры банкротства

Заявление о банкротстве, поданное физическим лицом или кредиторами, рассматривается арбитражным судом. Если комментариев нет, установите дату первой встречи, обычно через полтора месяца после получения документа.

При обнаружении ошибок, неточностей или неполноты пакета полученной документации судья принимает решение об устранении недостатков или возврате заявления, когда дело доходит до не того арбитражного суда.

Первое заседание суда важно, так как это рассмотрение дела по существу.

Результатом является назначение финансового менеджера и переход к одному из следующих этапов процедуры: реструктуризация долга физического лица, мировое соглашение или продажа имущества после признания гражданина неплатежеспособным. Каждый из перечисленных вариантов развития событий стоит рассмотреть более подробно.

Реструктуризация долга физического лица

Процедура реструктуризации долга в случае банкротства сильно отличается от обычной реструктуризации кредита в банке. Его основные особенности заключаются в следующем:

- должнику или его представителю не нужно вести переговоры о пересмотре плана погашения долга отдельно с каждым кредитором;

- учитывается задолженность физического лица: штрафы, пени и проценты больше не начисляются;

- должнику дается 3 года на погашение долга или возврат для выполнения плана платежей, согласованного с кредиторами.

Основные этапы реструктуризации задолженности по банкротству строго регламентированы законодательством. К ним относятся следующие ключевые этапы процедуры:

- запуск мероприятия. Задолженность фиксируется, любое обращение кредиторов и взыскателей к должнику исключено, пока не будет утвержден график платежей, прекращены выплаты по кредитам, не допускаются операции с имуществом и денежными средствами на сумму от 50 тыс. Руб. И более, открыт счет, который используется должником для проведения операций в пределах указанной суммы;

- разработка платежной программы. Максимальный срок действия документа — 3 года. Допускается частичное погашение долгов путем их погашения. Срок отправки проекта документа финансовому директору — два с половиной месяца после введения процедуры реструктуризации. Основное требование к сумме выплат по долгу — должен быть равен сумме дохода за вычетом прожиточного минимума и расходов на иждивенцев;

- утверждение программы собранием кредиторов. Программу реструктуризации может составить сам должник или любой из кредиторов. Затем документ утверждается общим собранием кредиторов;

- одобрение проекта реструктуризации арбитражным судом. Завершающим этапом процедуры является утверждение документа судьей. Если срок плана выплат не превышает 2 лет, он может быть согласован без решения собрания кредиторов. Для более длительных сроков действия требуется одобрение кредиторов.

Если план реструктуризации не представлен в суд в течение указанного выше срока, вводится процедура продажи имущества должника. Добросовестное исполнение акта, одобренного судьей, имеет для должника несколько последствий:

- сбоев не было;

- последующая аналогичная процедура может быть осуществлена только через 8 лет;

- в течение 5 лет при обращении за ипотекой и ипотекой обязательно уведомить кредитора о реструктуризации.

ВАЖНЫЙ! Большим плюсом такого решения финансовых проблем физического лица является отсутствие каких-либо других ограничений, помимо вышеперечисленных. Например, запрет на выезд за границу или открытие собственного дела.

Мировое соглашение в банкротстве физических лиц

Еще одним компромиссным вариантом закрытия производства по делу о несостоятельности физического лица является заключение мирового соглашения между должником и кредиторами. Такой способ решения финансовых проблем по сути является своего рода процедурой реструктуризации долга, описанной выше.

Главное и единственное отличие — законодательство не регламентирует жестко требования к содержанию итогового документа. Условия мирового соглашения определяются непосредственными сторонами дела — должником и кредиторами — с участием финансового директора.

Подача документа в арбитраж для последующего утверждения возможна при одобрении более половины кредиторов. Срок представления мирового соглашения — 10 дней после подписания кредиторами на собрании.

ВАЖНЫЙ! Мировое соглашение допускается на любой стадии процедуры банкротства. Основными преимуществами такого способа решения проблем являются отсутствие состояния банкротства и связанных с ним ограничений.

Реализация имущества при несостоятельности граждан

Завершающим этапом процедуры банкротства является признание физического лица несостоятельным и продажа его имущества. Основная задача финансового менеджера при переходе к этому этапу мероприятия — удовлетворение требований кредиторов.

В законодательстве четко определены причины начала продажи активов должника:

- отсутствие или недостаточность дохода последнего для возврата платежеспособности;

- неоднократные нарушения положений одобренной судом программы урегулирования споров или реструктуризации;

- непредставление программы реструктуризации в срок, установленный судьей;

- отсутствие одобрения дела кредиторами или его отсутствие одобрения арбитражным судом.

Основные этапы процедуры продажи имущества банкрота-должника:

- Инвентарь. В случае добровольного банкротства данные предоставляет должник. Они подлежат обязательной проверке финансовым менеджером.

- Формирование конкурсной массы. На этом этапе проверяется наличие заявленного свойства. Из конкурсной массы исключаются только жилье (кроме ипотеки) и земля, личные вещи, вещи стоимостью до 10 тысяч рублей, денежные средства в пределах минимальной заработной платы и т.д.

- Анализ сделок, совершенных физическим лицом за последние 3 года. Финансовый директор проверяет сделки с недвижимостью и другим имуществом, отменяя их при необходимости и включая имущество в конкурсную массу.

- Оценка имущества должника. Выполняет опытный профессиональный оценщик. При желании его могут обжаловать участники дела с приглашением независимого специалиста.

- Официальное уведомление о торгах, регистрация участников и проведение аукциона. Торговля происходит в электронном виде на одной из электронных торговых площадок.

- Возмещение требований кредитора. Выручка от продажи недвижимости распределяется между кредиторами. Некоторых отправляют на оплату юридических услуг и вознаграждение управляющего.

- Отчет финансового директора в арбитраже. По итогам мероприятия менеджер подотчетен суду. При нехватке средств для полного погашения обязательств физическое лицо объявляется банкротом, остаток задолженности списывается и дело закрывается.

ВАЖНЫЙ! В большинстве случаев дело о банкротстве заканчивается продажей активов должника и признанием его банкротом. Это вполне объяснимо, так как при наличии средств для погашения долгов начинать процедуру просто нет смысла. Погасить задолженность намного проще без дополнительных финансовых и временных затрат.

Последствия и особенности списания долгов в процедуре банкротства физического лица

Признание гражданина банкротом имеет несколько последствий:

- аннулируются все просроченные долги по продаже недвижимости, за исключением алиментов, штрафов по уголовным и административным делам, убытков из-за халатности или умышленных проступков, долгов за ущерб здоровью и моральный ущерб;

- в течение 10 лет банкрот не имеет права управлять банковской организацией;

- через 5 лет после подачи заявления о банкротстве, управление МФО или негосударственным пенсионным фондом и повторное банкротство не допускается, а также необходимо уведомить финансовое учреждение при подаче заявления на получение кредита или займа;

- 3 года не могут работать генеральным директором или входить в совет директоров.

ВАЖНЫЙ! В случае признания банкротом физического лица со статусом индивидуального предпринимателя ему запрещается заниматься предпринимательской деятельностью в течение 5 лет.

Что подготовить для подачи заявления о банкротстве физического лица

Судебная система сложна и требует соблюдения формальностей. Это создает трудности для тех, кто просит о банкротстве.

Характеристики банкротства физических лиц предусматривают, что должник должен будет не только подать заявление о банкротстве, но и проделать большую дополнительную работу перед судом:

- Найдите менеджера. Об этом стоит позаботиться заранее, выбрав подходящую СРО, которую нужно будет указать в заявке. Вы можете выбрать надежного финансового менеджера, просмотрев официальные бухгалтерские книги и базы данных. Вы должны быть уверены, что финансовый менеджер приступит к работе. Мы написали здесь, как торговать с финансовым менеджером.

- Подготовьтесь к покупкам. Это одна из главных проблем — деньги на процедуру. Заработная плата финансового директора — 25000 рублей, госпошлина — 300 рублей, стоимость обязательных публикаций — не менее 16000 рублей. Также почта, дополнительная информация — обычно около 5000 руб.Если вы потерпите неудачу по собственному желанию, то минимальные судебные издержки без этапа продажи имущества и дополнительных споров составят около 60 000 рублей. Банкротство через юридическую фирму стоит от 80 до 100 000 рублей.По опыту наших клиентов, дешевле доверить дело юристу, чем пытаться разбираться с банками самостоятельно. Подробнее о расходах мы говорили здесь.

- Собираем документы. Важно подготовить все необходимые документы, касающиеся банкротства: договоры, расписки, справки о долгах, доходах, составе семьи. Полный список можно уточнить в рамках консультации по банкротству или в этой статье.Чем больше документальных подтверждений вашей позиции вы соберете для суда, тем меньше будет задержек по делу и тем быстрее вы станете банкротом.

- Уведомить всех кредиторов о банкротстве. Важно сделать это письменно, чтобы было подтверждение: квитанция с почты или печать банка о получении документов курьера.

Поэтому банкротство признается с целью объявления безнадежных долгов и списания. Есть два основных условия: невозможность оплаты и отсутствие мошеннических схем при получении кредита. Судебная процедура не ограничивается суммой долга, но от 500 тысяч становится обязательной. Для нее нет ограничений по размеру имущества, доходов и бизнеса судебных приставов.

Бесплатное внесудебное банкротство вводится с 1 сентября 2020 года. В МФЦ упрощенная аннуляция обслуживается с долгом до 500 тысяч, когда судебные приставы завершили исполнительный процесс из-за невозможности взыскания. Не должно быть имущества и доходов выше минимальной заработной платы, иначе кредиторы могут передать дело в арбитраж.

Если долги накапливаются, и вы не знаете, что с ними делать, обратитесь к квалифицированным кредитным юристам для профессиональной поддержки банкротства. Поможем легально списать долги.

Назначение финансового управляющего

Функции координатора среди всех участников процедуры банкротства физического лица выполняет финансовый директор. Это специалист в области антикризисного управления с соответствующим образованием и член специализированной саморегулируемой организации. Его основная задача — поддерживать баланс интересов должника и кредиторов.

Полный список арбитражных управляющих СРО, работающих в России, размещен на специализированном федеральном Интернет-ресурсе — EFRSB.

К выбору финансового менеджера следует подходить очень ответственно, так как от него напрямую зависит эффективность и результаты практической реализации мероприятия. Основные критерии выбора специалиста следующие:

- опыт работы;

- наличие запретов;

- продолжительность предыдущих процедур банкротства.

Выбор непрофессионального финансового менеджера или плохо выстроенные с ним отношения чреваты несколькими негативными последствиями:

- продлить срок объявления должника о банкротстве до полутора-двух лет вместо обычных шести-девяти месяцев;

- участие в деле об имуществе супруга (-и) физического лица;

- выявление признаков умышленной финансовой несостоятельности;

- выйти из процедуры банкротства без указания причин (это право признается за финансовым менеджером действующим законодательством).

Процедура реализации имущества гражданина

Процедура продажи имущества гражданина — это реабилитационная процедура банкротства, которая вводится решением третейского суда сроком на 6 месяцев и направлена на продажу имущества гражданина-банкрота с целью пропорционально удовлетворить требования кредиторов (ст. 2 Закона о банкротстве).

Введение процедуры продажи имущества гражданина в случае банкротства происходит также по следующим причинам (ст. 213.24 Закона о банкротстве):

- не представлен план реструктуризации долга; план реструктуризации долга не утвержден собранием кредиторов, за исключением случая, когда суд решил отложить рассмотрение вопроса об утверждении плана;

- план реструктуризации долга отменен судом;

- возобновление производства в случае нарушения условий мирового соглашения и в иных случаях возобновление производства в случае банкротства.

Срок проведения процедуры продажи имущества гражданина — не более шести месяцев, но может быть продлен в арбитражном суде.

После объявления гражданина банкротом наступают следующие правовые последствия:

- все права, связанные с активами, составляющими конкурсную массу, включая распоряжение ими, осуществляются только финансовым менеджером от имени гражданина и не могут осуществляться гражданином лично;

- операции, осуществленные гражданином лично (без вмешательства финансового управляющего) в отношении имущества, составляющего конкурсную массу, ничтожны. Требования кредиторов по операциям гражданина, предъявленные им лично (без участия финансового директора), не подлежат удовлетворению за счет конкурсной массы;

- регистрация перехода или обременения имущественных прав гражданина, в том числе недвижимого имущества и несертифицированных ценных бумаг, осуществляется только на основании заявления финансового управляющего. Заявления граждан, поданные до указанной даты, исполнению не подлежат;

- выполнение третьими лицами обязательств перед гражданином по передаче ему имущества, включая выплату денежных средств, возможно только в отношении финансового управляющего и запрещено в отношении гражданина лично;

- должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать от них денежные средства.

После признания судом гражданина банкротом все его имущество должно быть продано в порядке, установленном законом о банкротстве, а полученные средства распределены между кредиторами.

Как правило, все активы гражданина, имеющиеся на момент принятия решения арбитражным судом о признании гражданина банкротом и о введении в продажу имущества гражданина, обнаружены или приобретены после даты принятия это решение составляет имущественную массу банкротства. Имущество гражданина, принадлежащее ему на праве общей собственности с супругой (бывшим супругом), подлежит продаже даже в случае банкротства гражданина по общим правилам. Исключение составляет перечень имущества, установленный пунктом 3 статьи 213.25 Закона о банкротстве и статьей 446 Гражданского процессуального кодекса Российской Федерации.

Порядок продажи имущества гражданина устанавливается решением арбитражного суда. Положение о порядке продажи активов должно соответствовать правилам продажи активов должника, установленным статьями 110, 111, 112, 139 Закона о банкротстве.

Ювелирные изделия и другие предметы роскоши, стоимость которых превышает сто тысяч рублей, независимо от стоимости недвижимости, выставляются на аукцион.

После завершения аукциона финансовый директор приступает к урегулированию требований конкурсных кредиторов. Если имущества гражданина недостаточно для погашения всех долгов, невыплаченная задолженность считается погашенной.

По результатам рассмотрения отчета о результатах продажи имущества гражданина арбитражный суд выносит решение о завершении продажи имущества гражданина.

После этого гражданин освобождается от дальнейшего исполнения требований кредиторов.

Два вида банкротства

Сегодня есть два способа признать лицо банкротом:

внесудебный;

судебный.

Пошаговая инструкция по процедуре банкротства физического лица в 2021 году

- Подготовка документов для их подачи вместе с заявлением о банкротстве физического лица (в статье 213.4 Закона о банкротстве указан перечень необходимых документов).

- Уплатить государственную пошлину — 300 руб. Внести денежные средства в депозит арбитражного суда на вознаграждение финансового директора — 25 000 руб.

- Подача заявления в арбитражный суд по месту жительства физического лица. Приложение содержит информацию о должнике, кредиторах, имуществе, доходах и т.д.

- На первом заседании арбитражный суд оценивает аргументы и назначает финансового директора.

- Управляющий обязан публиковать информацию о банкротстве лица в Едином федеральном реестре сведений о банкротстве, а также в газете «Коммерсантъ» (ст. 213.7 Закона № 127-ФЗ).

- Суд назначает процедуру реструктуризации долга. В случае достижения мирового соглашения между сторонами процесс реструктуризации приостанавливается. В противном случае суд назначит следующую процедуру.

- Если после ремонта физическое лицо еще не выполнило свои обязательства перед кредиторами, назначается порядок продажи имущества.

- Всем кредиторам закрепляются средства, полученные в результате продажи имущества должника.

- Гражданин становится банкротом, и долг аннулируется.

Как признать банкротство физического лица в МФЦ

Что нужно для внесудебного банкротства:

- Размер долга 50 000 — 500 000 руб.

- Исполнительное производство закрыто по ч. 4 п. 1 ст. 46 п. 229-ФЗ.

- Исполнительного производства нет.

- Нет другой собственности, кроме одного дома.

Пошаговая инструкция по внесудебному банкротству.

- Найдите МФЦ по месту регистрации или проживания.

- Заранее подготовьте список кредиторов: проверьте размер задолженности и штрафов по кредитам и микрозаймам, проверьте, продана ли задолженность взыскателям, изменились ли реквизиты банка или микрофинансовой организации. Узнавайте о долгах по ЖКХ, проверяйте очереди на налоги и пени по госуслугам.Заявление и список кредиторов о внесудебном банкротстве составляются в строгой форме.

- МФЦ потребует паспорт, заполненное заявление и список кредиторов. Сотрудник МФЦ примет заявку и выдаст квитанцию. В течение 1 рабочего дня, в соответствии с FSSP, они проверит, выполнили ли вы процедуры принудительного исполнения. Если ситуация соответствует Федеральному закону об упрощенной процедуре, МФЦ инициирует процесс списания долга.Если должник не соответствует требованиям, заявление возвращается в течение 3-х рабочих дней. Вы можете снова подать заявление о банкротстве через 30 дней.

- В EFRSB размещается объявление о том, что гражданин желает списать долги перед кредиторами, указывается, каким организациям и гражданам он должен и в каком размере (информация из списка кредиторов, подавших заявление о банкротстве в МФЦ).

- Банкротство длится шесть месяцев. В этот период кредиторы могут обжаловать дело о банкротстве, если у должника имеется имущество или задолженность, значительно превышающая 500 000 рублей. Если финансовое положение должника улучшится в течение этих шести месяцев, он обязан уведомить МФЦ в течение 5 дней. МФЦ опубликует публикацию о разрешении дела о банкротстве, чтобы банки, МФО и коллекторы снова могли собирать ссуды.

- Если возражений нет и ситуация не изменилась, через 6 месяцев МФЦ объявляет гражданина банкротом, публикует публикацию в EFRSB. Долги списаны, кредиты погашены.

В чем состоит уловка внесудебного банкротства:

- кредиторы будут контролировать имущество, реальный доход и сделки банкротства. Подробнее о нюансах задания читайте здесь;

- если должник не указал ни одного из кредиторов, этот долг остается в силе.

Любая ошибка — повод обратиться в суд с недобросовестной жалобой. Если обман подтвердится, МФЦ откажется от банкротства и инициирует судебный процесс под контролем управляющего кредиторами. Арбитражный суд признает банкротство, но не списывает долги.

Внесудебное банкротство позволяет избавиться от недоимок бесплатно. Чтобы избежать рисков, проконсультируйтесь с юристом, если бесплатная услуга вам подходит.

Что происходит дальше?

Суд рассмотрит дело и решит, оправдано ли заявление о банкротстве. Процесс может занять от 15 дней до трех месяцев. Если суд одобряет заявление, кредиторы перестают начислять проценты должнику, и дело переходит к финансовому директору.

Внесудебная процедура банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение «упрощенных» условий. Если все соответствует правилам, производится соответствующая регистрация в Едином федеральном реестре сведений о банкротстве. Это дает кредиторам право контролировать имущество должника. При отсутствии кредитов задолженность списывается в течение шести месяцев.

Но если они констатируют факт сокрытия ценностей, кредиторы могут оспорить внесудебное банкротство должника через арбитражный суд.

Кроме того, возможен один из трех способов развития ситуации:

- Реструктуризация — пересмотр условий погашения долга с созданием нового плана погашения долга без штрафных санкций для должника в течение трех лет.Такой вариант возможен при наличии у гражданина достаточного регулярного дохода для погашения всех долгов в указанный срок. Кроме того, у него не должно быть судимости за экономические преступления, банкротство в течение последних пяти лет и реструктуризация долга в течение восьми лет.Пока идет реструктуризация, имуществом граждан управляет финансовый менеджер. Расходы должника не могут превышать 50 000 рублей в месяц, если иное не определено судом. После выплаты ссуды и полного погашения реструктурированной задолженности гражданин не объявлен банкротом. Если нет возможности закрыть обязательства, его ждут последствия в виде продажи имущества.

- Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. Обычно продажа недвижимости занимает шесть месяцев, если нет других постановлений суда. У должника остается только одна квартира, если недвижимость приобретается не в ипотеку, помимо предметов первой необходимости.Выручка будет передана кредиторам, остальная задолженность будет списана. Финансовый директор отправит информацию в суд для завершения процедуры банкротства.

- Мировое соглашение — это ситуация, при которой должник может договориться с кредиторами об аннулировании части долгов или их отсрочке. В этом случае процедура банкротства закрывается, и финансовый директор прекращает свою работу. Должник платит регулярно, согласно новым соглашениям, но в случае нарушения условий мирного соглашения он возвращается в суд, и процедура банкротства возобновляется.

Материал по теме Самостоятельная занятость: характеристики, плюсы и минусы

Какие затраты при проведении банкротства через суд

Личное банкротство физического лица в судебном порядке является платной процедурой. В перечень затрат входит:

- государственная пошлина в размере 300 рублей, которую необходимо уплатить до подачи заявления в суд;

- оплата 400 рублей за каждую публикацию информации в ЕФРСБ, это может быть информация о реструктуризации, торгах или решение суда;

- расходы на документооборот между государственными органами и кредиторами по почтовому адресу;

- размещение информации об этапах процесса в издании «Коммерсантъ» по цене от 7000 до 12000 рублей каждая;

- оплата услуг финансового менеджера от 25000 рублей за каждую стадию банкротства;

- в большинстве случаев к фиксированной оплате услуг финансового менеджера добавляется 7% от суммы долга, которую управляющий смог выплатить кредиторам.

Банкротство физического лица в суде обойдется должнику как минимум в 45 000 рублей, но в большинстве случаев цена достигает 90 000 — 120 000 тысяч рублей. Банкротство во внесудебном порядке может быть проведено бесплатно.

А если единственное жилье — ипотечная квартира, оплачивать которую нет возможности?

Банк сможет снять такую квартиру.

Спасти его можно только в том случае, если это жилье единственное для несовершеннолетних. При этом ипотечная задолженность списываться не будет, только выдача дальнейших выплат будет на время заморожена.

Но с 2019 года в России запущен механизм «ипотечного отпуска». Теперь, если у должника возникли трудности в жизни, например, он потерял работу или серьезно заболел, он может уменьшить выплаты или полностью отложить их на полгода. Что нужно сделать, чтобы «поехать в отпуск», читайте в других наших материалах.

Как стать банкротом и списать долги по кредитам самостоятельно

Шаг 1

Мировое соглашение в банкротстве физических лиц

Одним из вариантов закрытия процедуры банкротства в подробной инструкции по банкротству гражданина является заключение мирового соглашения. Этот компромиссный вариант разрешения долговых споров предполагает достижение соглашения между кредиторами и физическим лицом (хотя обычно с некоторыми уступками). Инициатива подписания данного акта может исходить от любой из сторон и на любой стадии процедуры банкротства.

Каковы условия заключения мирового соглашения? Стороны обсуждают этот аспект между собой. Это может быть изменение ранее заключенного кредитного договора: предоставление заемщику кредитного отпуска, перерасчет кредита по новой процентной ставке, изменение валюты договора, реструктуризация и т.д. Денег в ходе процедуры банкротства.

Преимущества этапа заключения мирового соглашения для физического лица очевидны: он не приобретает статуса официального банкротства и не несет связанных с ним негативных последствий (запрет на занятие руководящих должностей, ведение бизнеса, испорченная кредитная история и т.д.); это экономит время на процессе банкротства, а также деньги (на судебные издержки и гонорары управляющего).

Мировое соглашение предварительно утверждается на собрании (должно проголосовать более половины кредиторов), а затем в суде. Управляющий обязан передать документ в арбитраж в течение 10 дней с момента его подписания.

Читайте также: Признание договора займа недействительным: оспаривание сделки