- Классификации и их недостатки

- Сравнение зарубежных и российских методов прогнозирования банкротства: модели Альтмана

- Реально ли спрогнозировать банкротство фирмы?

- Качественные

- Модели

- Качественные

- Количественные

- Методы прогнозирования банкротства

- Помощь эксперта

- Что такое коэффициент прогноза банкротства

- Формула коэффициента прогноза банкротства

- Нормативное значение показателя КПБ

- Модели и способы расчета оценки вероятности банкротства предприятия

- Модель Альтмана

- Модель Лиса

- Система показателей Бивера

- Модель Таффлера

- Четырехфакторная модель Спрингейта

- Модель Фулмера

- Модель несостоятельности Чессера

- Модель Сайфуллина-Кадыкова

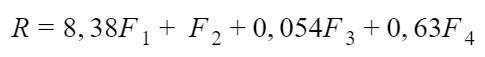

- R-модель Иркутской экономической академии

- Как определить риск возможного банкротства по другим методикам

Классификации и их недостатки

Типология методов прогнозирования банкротства компании выглядит так:

| Анализ основных и дополнительных показателей | Ключевые особенности включают экономические показатели, дальнейшую внезапную регрессию в финансовом отношении |

| Поиск по основным показателям | Стоит установить вероятности ликвидности, а также статус компании |

| Искать коэффициенты | К наиболее эффективным методам можно отнести методы Гиляровской и Паневина. |

| Анализ безубыточности производства | Действия, выполненные с помощью графика, показывающего точки безубыточности, самый низкий доход, могут помочь в будущем при составлении бизнес-плана |

| Анализ цен | Экономические исследования, показатели прибыли, среднерыночная стоимость. |

Все изложено: основные методы установления последующего отказа или его отсутствия.

Сравнение зарубежных и российских методов прогнозирования банкротства: модели Альтмана

В начале 1930-х годов теоретические методы прогнозирования рисков банкротства впервые были применены в Соединенных Штатах Америки. В зарубежных странах для оценки риска финансового дефолта активно используются такие модели, как Альтман и Бивер.

Простейшей формулой для определения вероятности банкротства фирмы является двухфакторная модель Альтмана. При его создании аналитик учитывал только два определяющих фактора: физическую стоимость заемных средств пассивно и фактический коэффициент ликвидности.

Двухфакторная модель Альтмана для определения вероятности провала бизнеса:

| Модель бизнес-неудач | Экономические свойства | Обозначение компонента | Критерии финансового анализа |

| Двухфакторная модель Альтмана | Значение Z = A + B * P1 + P2 | А = -0,3877;

B = -1,0736; P1 = коэффициент текущей ликвидности рассматриваемой компании; P2 = удельный вес средств, заимствованных у соответствующей компании. |

Если рассматриваемый показатель Z меньше нуля, то в ближайшее время фирме не грозит банкротство, так как вероятность неплатежеспособности составляет менее 50%;

Если Z больше нуля, фирме грозит банкротство в ближайшем будущем, поскольку вероятность дефолта больше 50%; Если значение Z равно нулю, риск отказа составляет 50%. |

Двухфакторная модель прогнозирования отказов не может похвастаться высокой точностью. Это связано с тем, что в нем не учитываются такие значимые показатели, как эффективное использование ресурсов предприятия, откат объема активности, рыночная активность и т.д.

Наиболее правильные методы прогнозирования риска банкротства организации — многомерные модели. В основном они включают пять-семь ключевых показателей анализа.

Реально ли спрогнозировать банкротство фирмы?

Оценить риск неудачи непросто. В течение того же периода анализ финансового положения фирмы может привести к противоположным выводам в зависимости от выбранной методологии.

В эпоху раннего развития индустриального капитализма вероятность разорения определялась умозрительно: учитывались основные экономические показатели компании, и, если уровень платежеспособности явно снижался, сложных расчетов не требовалось.

Ошибочность этого подхода со временем стала очевидной. Например, на начальном этапе выхода на рынок нового продукта рентабельность проданной продукции низкая и даже отрицательная, но после завоевания сегмента продаж и установления монопольного положения она значительно возрастает.

В настоящее время существует два основных метода прогнозирования возможного кризиса платежеспособности.

Первый основан на аналогиях. Динамика экономических показателей фирмы демонстрирует некоторые пессимистические предположения, и оценка ее несостоятельности сделана исходя из предположения, что другие обанкротившиеся фирмы имели аналогичные симптомы.

Другой подход основан на показателях, указанных в финансовой отчетности. Угрозы оцениваются на основании соответствия рассчитанных коэффициентов их нормативным значениям. Другими словами, «чтению бюджета» способствуют математические модели.

Обратите внимание на несовершенство обоих методов. Проведение аналогий не всегда позволяет сделать однозначные выводы о перспективах развития хозяйствующего субъекта. Расчеты на основе математических моделей дают достоверный результат только при наличии у аналитика полной и актуальной информации. Фиктивное банкротство или умышленное банкротство компании могут «сбить с толку» (эти действия являются преступлениями).

О финансовых перспективах компании можно судить только по совокупности нескольких основных характеристик, которые проявляются одновременно.

Качественные

Качественная модель содержит двухуровневую концепцию анализа.

| 1-й уровень | Данные, в которых макродинамика указывает на последующее появление К таким признакам следует отнести:

|

| 2-й уровень | Данные, он только предупреждает о вероятном опасном состоянии в ближайшем будущем Эти условия включают:

|

Исследование рисков проводится при резком снижении ликвидности, на возможность увеличения долга, уменьшения количества продаж и других критических ситуаций.

Модели

необходимо рассмотреть самые надежные модели финансовой несостоятельности фирмы.

Качественные

Качественный анализ предполагает рассмотрение двухуровневой системы показателей:

| Первый уровень | Рассматриваются показатели там, где критерии и динамика указывают на наступление тяжелой финансовой ситуации. Эти индикаторы включают:

|

| Второй уровень | Индикаторы подразумевают только предупреждение о возможной аварийной ситуации. Эти факторы включают:

|

Анализ рисков проводится при резком уменьшении денег на счете, при увеличении кредитов, снижении продаж и других критических ситуациях.

По результатам анализа среди компаний выделяются группы компаний с хорошим, удовлетворительным и неудовлетворительным финансовым положением.

Пример заявления о банкротстве физического лица поможет вам правильно заполнить форму и не тратить время на исправление ошибок. Каковы наиболее важные нюансы и принципы банкротства ООО и чем грозит процедура для учредителей — ответы здесь.

Количественные

Простейшим индикатором возможности банкротства является двухфакторная модель, включающая два основных индикатора финансового положения фирмы. Например, здесь можно использовать показатели текущей ликвидности и заемных средств.

Формула представлена как:

C1 = -0,3877 + (текущая ликвидность) * (- 1,0736) + (заемные средства) * 0,0579.

Если результат отрицательный, начало неудачи невелико; если показатель положительный, нужно быть готовым к началу поломки.

Но представленный показатель не дает полной оценки, поэтому прогноз делается с использованием других моделей.

Например, многомерная модель Альтмана показывает экономический потенциал фирмы и результаты работы.

Модель выглядит так:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 1,0X5, где:

| Z | Интегральный показатель риска банкротства. |

| X1 | Частные от текущих активов к общим активам. |

| X2 | Уровень рентабельности. |

| X3 | Рентабельность активов. |

| X4 | Отношения между собственным капиталом и сторонним капиталом. |

| X5 | Оборот. |

Это наиболее надежный вариант индикатора угрозы банкротства. Его следует просчитать, преимущество заключается в использовании большого количества факторов.

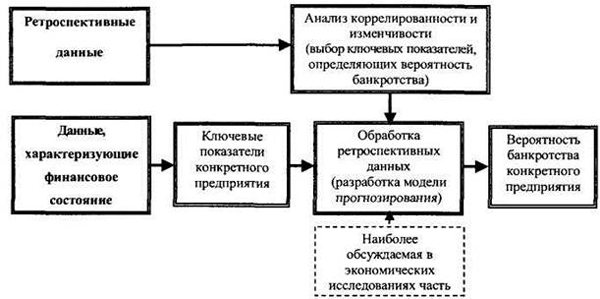

Схема экономического исследования, связанного с прогнозированием банкротства

Методы прогнозирования банкротства

Банкротство сопровождается долгой чередой финансовых проблем, связанных с уменьшением капитала компании. Таким образом, можно предвидеть разруху и принять соответствующие меры по ее предотвращению. Есть много способов спрогнозировать капитал компании с целью возможного банкротства.

Одним из ключевых способов может быть изучение вероятного банкротства компании посредством экономического анализа определенных характеристик ее работы, которые определяют экономическое положение компании и отражают опасность банкротства в ближайшем будущем. Основа анализа представлена сопоставлением истинного значения характеристик с запланированными или установленными в нормативных документах для определенного временного шага и расчетом возможных отклонений в динамике. Если в ходе анализа удалось выявить увеличение объема неблагоприятных отклонений, обнаруживается увеличение объема негативных отклонений, и в этом случае это могло свидетельствовать об угрозе разорения.

Главное преимущество этого метода — вероятность определения риска разорения компании еще в период ее создания и принятие своевременных и эффективных мер по искоренению неблагоприятных явлений. Этот метод представляет собой форму предупреждения.

Помощь эксперта

Что такое коэффициент прогноза банкротства

Модели прогнозирования платежеспособности за рубежом и внутри страны имеют много преимуществ, но по большей части они требуют адаптации к условиям конкретной фирмы или отрасли экономики. В то же время российским банкам необходим единый количественный критерий, по которому возможна объективная оценка возможности банкротства.

Эта функция существует и основана на данных баланса. Его экономическая значимость заключается в способности компании оперативно погашать краткосрочные обязательства, а в случае возникновения проблем — погашать их своими резервами.

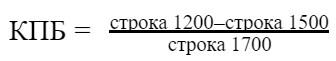

Формула коэффициента прогноза банкротства

Математическое выражение экономического смысла формулы — результат деления реальных операционных ресурсов хозяйствующего субъекта на валюту его баланса, то есть на общую сумму актива или обязательства (это, как известно, даже).

Где:

- CPB — коэффициент прогноза отказов;

- НДС — обязательство по отложенному налогу на добавленную стоимость;

- SLA — общая стоимость ликвидных активов;

- КО — краткосрочные совокупные долговые обязательства;

- WB — валюта баланса.

В отношении баланса (модуль 1) выражение кажется достаточно простым:

Нормативное значение показателя КПБ

невозможно установить универсальное значение CPB для всех фирм из-за отраслевых различий в стандартных объемах ликвидных активов и отложенных обязательств по НДС. Существуют общие критерии оценки перспектив платежеспособности компании на основе коэффициента прогноза неудач:

- Отрицательный CPB указывает на то, что у фирмы недостаточно резервов для выплаты краткосрочных обязательств.

- Рост показателя свидетельствует об улучшении финансового положения. Верно и разворот этой позиции.

- Чрезмерно высокий, по сравнению со средним показателем по отрасли, CPB показывает низкую эффективность использования кредитных возможностей.

Показатель КПБ — величина относительная. При оценке перспектив платежеспособности важную роль играет динамика ее изменения.

Модели и способы расчета оценки вероятности банкротства предприятия

Методы прогнозирования банкротства условно делятся на три категории:

- Количественный: предполагает расчет показателей, анализ динамики их изменения и сравнение результатов со стандартными значениями.

- Качественный — основан на косвенных нефинансовых показателях, указывающих на возможные изменения кредитоспособности.

- Смешанный — предполагает сочетание вышеперечисленных аналитических подходов.

Также существуют два типа методов, используемых для оценки вероятности отказа:

- Абсолютный: самый простой, основанный на стоимости основных и оборотных средств (включая сумму всех активов организации и ее обязательств).

- Коэффициент: в них используются дроби (в основном интересует соотношение между долгами и кредитами).

Согласно методике, методы прогнозирования платежеспособности классифицируются двумя способами:

- Интегральный — набор показателей сводится к некоему обобщенному коэффициенту (балл, класс и т.д.), Который имеет конкретный экономический смысл и определяет вероятность разорения.

- Просто: анализ проводится по разрозненным параметрам деятельности компании.

Наиболее эффективные зарубежные и отечественные математические модели оценки вероятности банкротства хозяйствующих субъектов основаны на интегральном подходе. Наиболее известные и эффективные рассматриваются ниже.

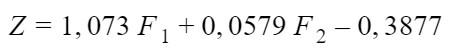

Модель Альтмана

Модель интегральной вероятности отказа Альтмана была разработана на основе статистики 66 американских компаний, половина из которых потерпели неудачу в период с 1946 по 1965 год. В то время анализ платежеспособности основывался на 22 коэффициентах. Заслуга Альтмана в том, что он выбрал 5 основных показателей и рассчитал степень влияния каждого из факторов на конечный результат.

Следует отметить, что модели MDA (аббревиатура в контексте означает «математическое предсказание») использовались в экономике ранее (Р.А. Фишером), но без ссылки на неудачи.

Множественный дискриминантный анализ позволил идентифицировать весовые значения каждого из коэффициентов, используемых Альтманом.

Изначально была разработана двухфакторная модель. Его формула выглядит так:

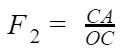

Где:

- Z — коэффициент вероятности отказа по Альтману;

- F1 — текущая ликвидность баланса (фактор первый);

- F2 — коэффициент капитализации (второй фактор).

В свою очередь, коэффициенты рассчитываются по известным формулам.

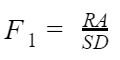

Первый фактор:

Где:

- F1 — текущая ликвидность баланса;

- РА — сумма оборотных средств;

- SD — это объем краткосрочных обязательств.

Второй фактор:

Где:

- F2 — коэффициент капитализации (самофинансирование);

- CA — сумма долгосрочных обязательств;

- ОС — размер собственного капитала.

из формулы ясно, что вероятность неудачи по Альтману зависит от суммы заемного капитала и привлеченного общего количества средств, имеющихся в распоряжении фирмы.

Уравнение простое в использовании. Если значение Z положительное, вероятность отказа составляет менее 50%. AZ = ноль, ситуация на пределе. Во всех остальных случаях разорение компании предвидится.

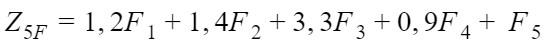

Следующим шагом стала пятифакторная модель, учитывающая несколько показателей.

Где коэффициенты от F2 до F5 являются отношениями:

- Z5F — вероятность отказа;

- F1 — оборотный капитал для деятельности компании;

- F2 — размер прибыли, не распределяемой на деятельность организации;

- F3 — Операционный результат в активы;

- F4 — рыночная цена акций по размеру обязательств;

- F5 — доход (продажи) от деятельности.

В формуле «удержанная» означает чистую прибыль, а не операционную («грязную» до налогообложения).

Пятифакторный модельный индекс Altman Z5F демонстрирует финансовую устойчивость при значениях до 2,9. Диапазон до 1,8 указывает на неопределенность. При Z5F <1,8 высок риск отказа.

В дополнение к описанной классической формуле Альтман разработал многомерную математическую модель для частных фирм, не выпускающих акции, и вариант анализа экономической деятельности непроизводственных фирм. Различия не носят принципиального характера и заключаются в основном в значениях дискриминантов (числа перед коэффициентами).

Одним из практических подтверждений эффективности Z-модели Альтмана является обратная корреляция, которую с ее помощью демонстрирует кредитный рейтинг Moody’s. Чем ниже вероятность отказа, тем она выше.

Модель Лиса

Заслуга британского экономиста Р. Лиса, который в 1972 г предложил свою четырехфакторную модель прогнозирования отказов, заключается в адаптации уже известной формулы Альтмана к условиям Великобритании. Используются те же коэффициенты (F1… F4), за исключением отношения цены акции к совокупным обязательствам. Проверить сходство несложно, если сравнить форму математических выражений:

![]()

Однако значения дискриминантов могут меняться в зависимости от внешних условий. Р. Лис продемонстрировал фундаментальную универсальность подхода Альтмана.

Система показателей Бивера

Американский финансовый аналитик Уильям Бивер в 1966 году разработал рейтинговую систему, основанную на следующих отдельных показателях:

- коэффициент рентабельности активов (соотношение прибыли и стоимости компании);

- удельная доля заемных средств в пассивах (левередж);

- участие в активах чистого оборотного капитала;

- текущая ликвидность;

- коэффициент бобра.

За исключением последнего указанного параметра, все остальные показатели имеют общеэкономическое значение и могут быть легко определены из финансовой отчетности.

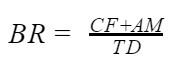

Коэффициент Бивера рассчитывается по формуле:

- BR — коэффициент бобра;

- CF — размер чистой прибыли;

- AM — амортизация основных средств;

- TD — совокупные финансовые обязательства предприятия (краткосрочные плюс долгосрочные).

Диагностика отказов проводится в течение пяти лет путем сравнения показателей с их нормативными значениями.

| Показатель | Состояние предприятия | ||

| Стабильный | Граница | Предварительное банкротство | |

| Отчет об эффективности активов | Более 8% | 2-7% | Менее 1% |

| Финансовый рычаг | Менее 35% | Более 50% | Более 80% |

| Участие в активах чистого оборотного капитала | Более 0,4 | Менее 0,3 | Менее 0,06 |

| Текущая ликвидность | Более 3 | 2-2,5 | Менее 1 |

| Бобровые отношения | 0,4-0,45 | 0,17 | -0,15 и ниже |

Модель Бивера характеризуется отсутствием весовых коэффициентов и какого-либо окончательного значения, однозначно указывающего на неизбежный отказ. Каждый показатель рассматривается отдельно. У такого подхода есть недостаток — невозможность быстро спрогнозировать падение. Достоинство метода заключается в его аналитическом характере: он позволяет легче находить узкие места».

Модель Таффлера

По сути, метод прогнозирования отказов Таффлера аналогичен моделям Альтмана и Фокса. Он основан на сумме произведений экономических показателей на весовые коэффициенты.

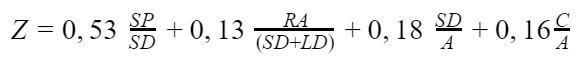

Где:

- Z — коэффициент вероятности отказа по Таффлеру;

- СП — прибыль от продаж;

- SD — объем краткосрочных обязательств;

- РА — сумма оборотных средств;

- LD — объем долгосрочных обязательств;

- А — стоимость активов компании;

- C — сумма выручки.

Как видно из формулы, Tuffler придает наибольший вес соотношению прибыли от продаж к объему краткосрочных облигаций. Это означает, что чем быстрее компания рассчитывается с текущими долгами, тем стабильнее ее финансовое положение.

Граничные значения Z в этом методе распределяются следующим образом:

- более -0,3 — отказ маловероятен;

- от 0,2 до 0,3 — ситуация критическая;

- приближается к +0,3 — позиция фирмы неопределенная.

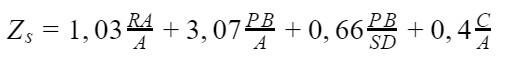

Четырехфакторная модель Спрингейта

Метод прогнозирования канадского экономиста Гордона Спринггейта аналогичен модели Альтмана. Формула выглядит так:

Где:

- Zs — показатель вероятности отказа по Спринггейту;

- РА — сумма оборотных средств;

- ПБ — прибыль до налогообложения;

- А — стоимость активов компании;

- SD — объем краткосрочных обязательств;

- C — сумма выручки.

Преимущество модели Спринггейта заключается в простоте оценки результата расчетов. Граница обозначена числом 0,862. Более низкие значения означают вероятность отказа. Увеличение Z демонстрирует повышение устойчивости финансового состояния фирмы.

Модель Фулмера

Нет необходимости предоставлять полную формулу Фулмера — она очень похожа на модели Альтмана, Лиса, Таффлера и Спринггейта. Была сделана смелая попытка объединить достоинства всех существующих методов прогнозирования отказов. В результате, к сожалению, мы получили излишне громоздкое математическое выражение, состоящее из девяти факторов с взвешенными коэффициентами.

Сложность сбора объективных данных приводит к возможности ошибок. По этой причине метод Фулмера не получил широкого распространения. Однако у него есть неоспоримое достоинство: ноль выступает в роли пограничной точки. Положительные Z означают, что у фирмы все хорошо, а отрицательные Z означают вероятный провал.

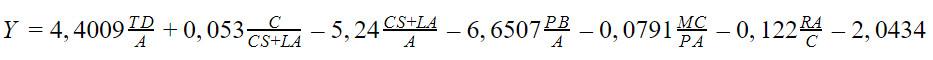

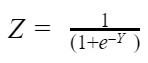

Модель несостоятельности Чессера

Модель Чессера представляет особую ценность для финансовых и кредитных организаций. Позволяет объективно оценить риски банкротства заемщика.

Расчет вероятности повторения проблем проводится по формуле:

Где:

- Y — показатель Чессера;

- TD — сумма оцениваемых финансовых обязательств заемщика;

- А — стоимость активов компании;

- CS — собственные средства;

- LA — стоимость высоколиквидных ценных бумаг;

- ПБ — прибыль до налогообложения;

- MC — размер уставного капитала;

- RA — стоимость собственного капитала;

- РА — сумма оборотных средств;

- C — сумма выручки.

Вероятность отказа рассчитывается путем подстановки индекса Чессера в формулу:

Где:

- Z — вероятность отказа;

- и — число Эйлера (равное примерно 2,7182);

- Y — показатель Чессера.

Если значение Z превышает 0,5, фирма считается потенциально неплатежеспособной с уровнем достоверности 75%, что подтверждается практическими результатами.

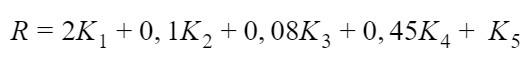

Модель Сайфуллина-Кадыкова

Метод российских экономистов Сайфуллина и Кадыкова основан на варианте дискриминантного полинома Альтмана, адаптированном к отечественным условиям.

Формула расчета вероятности отказа:

Где:

- R — индекс Сайфуллина-Кадыкова;

- К1 — обеспеченность собственными средствами;

- К2 — текущая ликвидность;

- К3 — ротация работ;

- К4 — коэффициент рентабельности продаж;

- K5 — норма прибыли на собственный капитал.

Как видно из факторов, используемых в формуле, и их дискриминантов, Сайфуллин и Кадыков считают основным показателем финансовой устойчивости коммерческого предприятия его способность к самофинансированию и независимость от заемных средств.

Предельное значение R равно единице. При R> 1 положение фирмы можно считать стабильным. Меньшие значения указывают на возможность выхода из строя в краткосрочной перспективе.

Следует отметить недостаток математической модели Сайфуллина-Кадыкова: она не учитывает отраслевую специфику и рассчитывается как среднее значение.

R-модель Иркутской экономической академии

Разработка четырехфакторной R-модели прогнозирования сбоев Иркутской государственной экономической академией проводилась на основе опросов руководителей частных коммерческих предприятий в конце 90-х годов ХХ века. Как оказалось, ритейлеры рассматривают чистую прибыль, выручку, собственный капитал и затраты на продажу в качестве основных критериев устойчивости.

На основе этих положений ученые IHEA разработали формулу обобщающего показателя:

Где:

- R — вероятность отказа;

- F1 — рентабельность собственных оборотных средств;

- F2 — рентабельность капитала;

- F3 — ротация активности;

- F4 — внутренняя норма доходности.

Прогнозирование отказа согласно модели IGEA основано на предельных значениях индикатора R, для удобства восприятия, сведенных в таблицу.

| Значение R | Вероятность отказа, % | Расчетное определение вероятности отказа |

| Отрицательный | Более 90 | Высокий максимум |

| 0-0,18 | От 60 до 80 | Высокий |

| 0,19-0,32 | от 35 до 50 | В среднем |

| 0,33-0,42 | 15-20 | Бас |

| Менее 0,42 | В 10 | Минимум |

Практическое применение математической модели R Иркутской экономической академии подтвердило ее высокую точность: оправдался 81% прогнозов. Недостатком средства является его ограниченная коммерческая «специализация.

Как определить риск возможного банкротства по другим методикам

В 1972 году финансовый аналитик Лиз создал модель для определения вероятности банкротства британских предприятий. В формулу входят четыре характерных фактора.

Прогнозируйте возможный риск банкротства для бизнеса с помощью модели Фокса:

| Модель бизнес-неудач | Экономические свойства | Обозначение компонента | Критерии финансового анализа |

| Четырехфакторная модель Фокса | Значение Z = 0,063P1 + 0,092P2 + 0,057P3 + 0,0014P4 | P1 = оборотный капитал компании / рассматриваемые активы;

P2 = прибыль от продаж / собственный капитал компании; P3 = еще не распределенная / активная прибыль; P4 = собственный капитал / долг. |

Если рассматриваемый показатель Z меньше 0,037, вероятность выхода из строя в ближайшее время достаточно высока;

Если рассматриваемое значение Z больше 0,037, риск финансового дефолта для компании незначителен. |

Оценка финансового состояния по методу Фокса показывает довольно завышенные результаты. Это связано с тем, что на окончательную цифру влияет прибыль от безупречных продаж, которая не учитывает налоговые отчисления и финансовые активы.

Тишоу и Таффлер в 1977 году предложили другую четырехфакторную модель, которая также может использоваться для определения вероятности возникновения финансовой несостоятельности. Он умеет точно определять риск выхода из строя.

Методика прогнозирования финансовой несостоятельности по модели Тишоу и Таффлера заключается в следующем:

| Модель бизнес-неудач | Экономические свойства | Обозначение компонента | Критерии финансового анализа |

| Четырехфакторная модель Таффлера и Тишоу | Значение Z = 0,53P1 + 0,13P2 + 0,18P3 + 0,16P4 | P1 = прибыль от продаж компании / краткосрочные обязательства;

P2 = текущие активы / обязательства (дебиторская, кредиторская); P3 = краткосрочные обязательства организации / активы; P4 = выручка от продаж компании / активов. |

Если значение Z больше 0,3, риск отказа низкий;

Если значение Z меньше 0,2, высок риск финансового дефолта. |

Эта модель учитывает множество показателей. В их список входят такие факторы, как ликвидность, прибыльность и т.д. Они показывают более объективную информацию о реальном положении вещей.

Позже, в 1980 году, финансовый аналитик Олсон разработал модель прогнозирования финансовой несостоятельности, состоящую из девяти факторов. В формуле используется логистическая регрессия.

Как определить риск финансовой несостоятельности по методу Олсона:

| Модель бизнес-неудач | Экономические свойства | Обозначение компонента | Критерии финансового анализа |

| Модель Олсона | Значение Y = 1,3 — 0,4P1 + 6,0P2 — 1,4P3 + 0,1P4 — 2,4P5 — 1,8P6 + 0,3P7 — 1,7P8 — 0,5P9 | Y1 = натуральный логарифм активов рассматриваемой организации к индексу соответствующих цен ВНП;

Y2 = все обязательства фирмы / активы; Y3 = оборотный капитал / активы; Y4 = текущие обязательства организации / оборотные активы; Y5 = 0 (если пассивов больше, чем активов, то P5 = 1); Y6 = чистая прибыль / активы; Y7 = основной доход / обязательства; Y8 = 1 (если за два календарных года чистая прибыль компании была отрицательной, то P8 = 0); Y9 = разница между отчетной чистой прибылью рассматриваемой компании и предыдущей чистой прибылью / показателями объявленной чистой прибыли и предыдущей чистой прибылью, которые были признаны согласно соответствующей форме. |

Риск финансовой несостоятельности рассчитывается по следующей формуле:

П = 11 + L — К P — показатель вероятности банкротства фирмы; это основание соответствующего натурального логарифма; K — индикатор оценки. |

Читайте также: Заработок на торгах по банкротству: отзывы участников об Академии Олега Селифанова